S&P Global Ratings ha confermato il rating Iren e le azioni ne approfittano per scattare al rialzo. Adesso, però, sta per arrivare il momento decisivo. Le quotazioni, infatti, sono in prossimità di livelli chiave che potrebbero condizionare l’andamento di medio/lungo periodo del titolo.

Il giudizio di S&P Global Ratings

S&P Global Ratings ha confermato il merito di credito a lungo termine di Iren, una società multiservizi quotata su Euronext Milan, a “BBB” con outlook “Stabile”. Lo stesso rating è stato attribuito al debito senior non garantito della società. Questa conferma segue l’aggiornamento del piano industriale di Iren al 2030, che continua a concentrarsi fortemente sulle attività regolate e prevede una rimodulazione degli investimenti complessivi.

L’outlook stabile riflette le aspettative che Iren manterrà un rapporto debito netto/EBITDA non superiore a 3,5x e l’impegno del management a mantenere l’attuale rating e una rigorosa disciplina finanziaria. La conferma del rating indica un’adeguata liquidità del gruppo, alta credibilità sul mercato dei capitali, una solida relazione con le banche e una gestione del rischio prudente.

I punti di forza e di debolezza di Iren

Iren SpA è valutata positivamente per i suoi multipli di guadagno, con un rapporto prezzo/utili di 9.29 per il 2024 e di 8.73 per il 2025, rendendola una delle società più economiche sul mercato. Il prezzo rispetto al valore netto contabile suggerisce che l’azione è relativamente economica. Inoltre, la società ha aspettative di dividendo elevate, e la maggior parte degli analisti raccomandano di comprare o mantenere una posizione sovrappesata sul titolo. La visibilità dell’attività del gruppo è buona grazie alla concordanza delle stime tra gli analisti e alla relativa concordanza sui prezzi obiettivo, che dà una buona visibilità sulla valutazione dell’azienda. In generale, la società ha superato le aspettative degli analisti con risultati sopra il consensus.

Tuttavia, Iren SpA ha alcune debolezze. Le prospettive di crescita sono tra le più deboli secondo le stime degli analisti, con una crescita prevista dell’utile netto per azione (EPS) considerata un punto debole significativo. La situazione finanziaria del gruppo è un’altra area di preoccupazione. Negli ultimi dodici mesi, il trend delle revisioni del fatturato è stato chiaramente negativo, con gli analisti che hanno regolarmente rivisto al ribasso le previsioni di vendita, indicando un potenziale rallentamento dell’attività. L’opinione media del consensus degli analisti è peggiorata negli ultimi quattro mesi.

Le indicazioni dell’analisi grafica

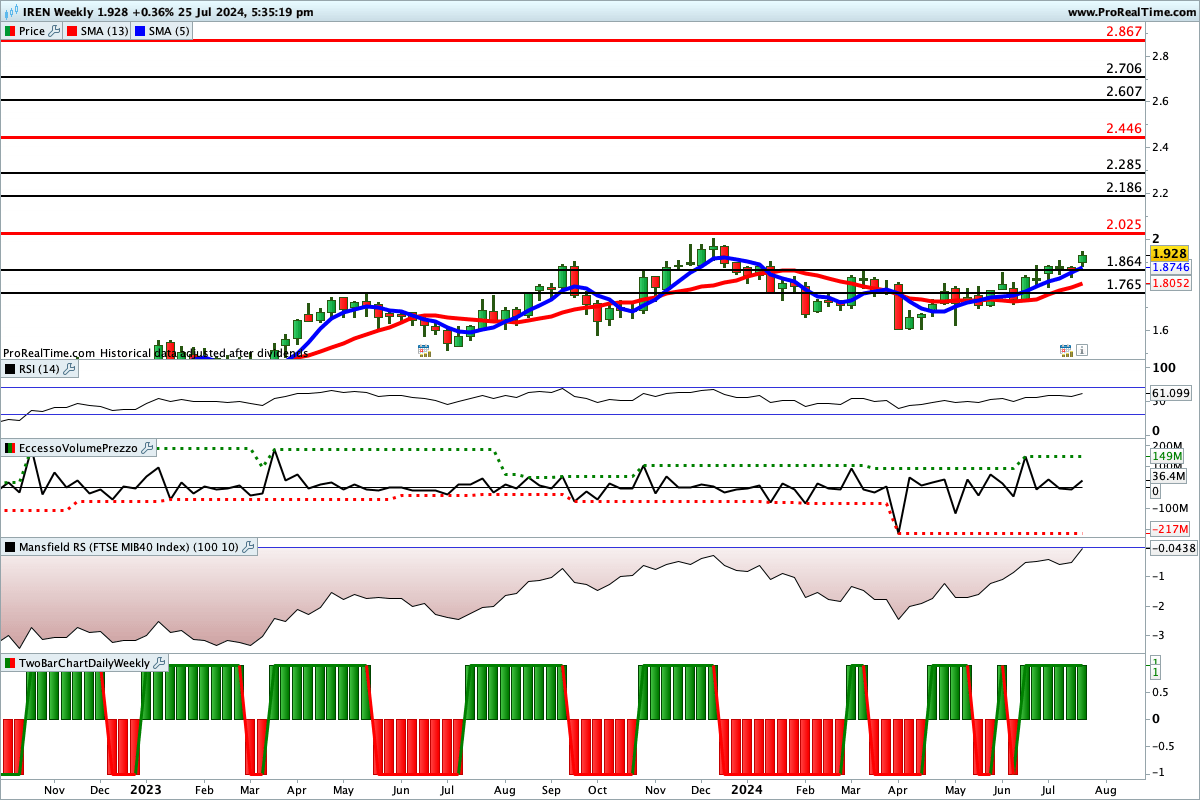

La tendenza in corso è rialzista e potrebbe continuare secondo lo scenario mostrato in figura. A breve, però, le quotazioni andranno a scontrarsi con lo scoglio in area 2,025 €, un livello che già in passato aveva frenato l’ascesa delle quotazioni. Il superamento di questo livello, quindi, potrebbe dare nuovo slancio alle quotazioni di Iren, mentre in caso contrario si potrebbe assistere a un ritracciamento.

Lettura consigliata

Dopo Telecom Italia il fondo KKR punta le attività di ENI