Il 7 maggio, Ferrari presenterà i risultati finanziari del primo trimestre del 2024, in un periodo intenso per le trimestrali sul mercato azionario italiano. Nonostante le precedenti comunicazioni prudenti della società, gli analisti prevedono una crescita nei conti. Nel frattempo, il prezzo delle azioni è rimasto stabile all’interno di un range di trading stretto per dieci settimane. Le attese degli analisti e le prospettive secondo l’analisi grafica.

Le attese per il primo trimestre 2024

Secondo un sondaggio di Bloomberg, Ferrari dovrebbe presentare ricavi per 1,57 miliardi di euro nel primo trimestre del 2024, segnando un aumento del 10% rispetto allo stesso periodo dell’anno precedente. Le entrate deriverebbero principalmente dalle vendite di automobili e parti di ricambio, stimati a 1,38 miliardi, seguiti dai ricavi di 23 milioni provenienti dalla divisione Motori e 139 milioni da Sponsorizzazioni e altre attività commerciali legate al marchio. Si prevede che il numero di veicoli venduti nel trimestre sia salito a 3.616, in crescita rispetto ai 3.245 del trimestre precedente.

Per quanto riguarda l’Ebitda, ci si aspetta un aumento del 12% a 604,5 milioni, mentre l’Ebit dovrebbe crescere del 13% a 437 milioni. L’utile netto previsto è di 337 milioni di euro, segnando un aumento del 13% rispetto all’anno precedente o 1,86 euro per azione, con un aumento del 15%.

Nonostante queste prospettive positive, il management di Ferrari ha espresso una guida prudente, sottolineando che il consensus di Bloomberg all’inizio di aprile era più ottimista rispetto alle aspettative interne dell’azienda.

Le indicazioni degli analisti

Secondo gli analisti di Equita, Ferrari potrebbe beneficiare di un contributo positivo al mix di vendita, soprattutto grazie all’aumento delle vendite di modelli come la Ferrari Daytona, il ramp-up dei modelli Purosangue e Roma Spider, un mix geografico favorevole e maggiori personalizzazioni. La guidance per l’intero anno fiscale 2024 prevede ricavi in crescita di almeno il 7% a oltre €6,4 miliardi, un Ebitda aggiustato di oltre €2,45 miliardi (+7%) e un utile netto di almeno €1,36 miliardi (+9%).

Le stime della Sim e il consensus di Bloomberg per Ferrari sono entrambi superiori o nella parte alta della guidance. Equita ha una raccomandazione ‘hold’ e un target price di €300. Tuttavia, Barclays ha abbassato il rating di Ferrari a ‘equalweight’ (da ‘overweight’), ma ha aumentato il target price a €400 (da €375).

Secondo Barclays, Ferrari potrebbe aver bisogno di una pausa dopo aver raggiunto nuovi massimi storici e aver registrato un aumento del 30% nel 2024. Nel primo trimestre, Barclays stima che Ferrari abbia consegnato 3.562 unità, con ricavi per utente a €399.000 e un fatturato di €1,623 miliardi, grazie soprattutto al mix di prodotti trainato dai modelli Daytona e Purosangue, insieme alle personalizzazioni. L’Ebit atteso è di €467 milioni, con una marginalità prevista del 28,8%, superiore alla stima aziendale di almeno il 27%.

Le azioni Ferrari si avvicinano con molta prudenza all’esame della trimestrale: le indicazioni dell’analisi grafica

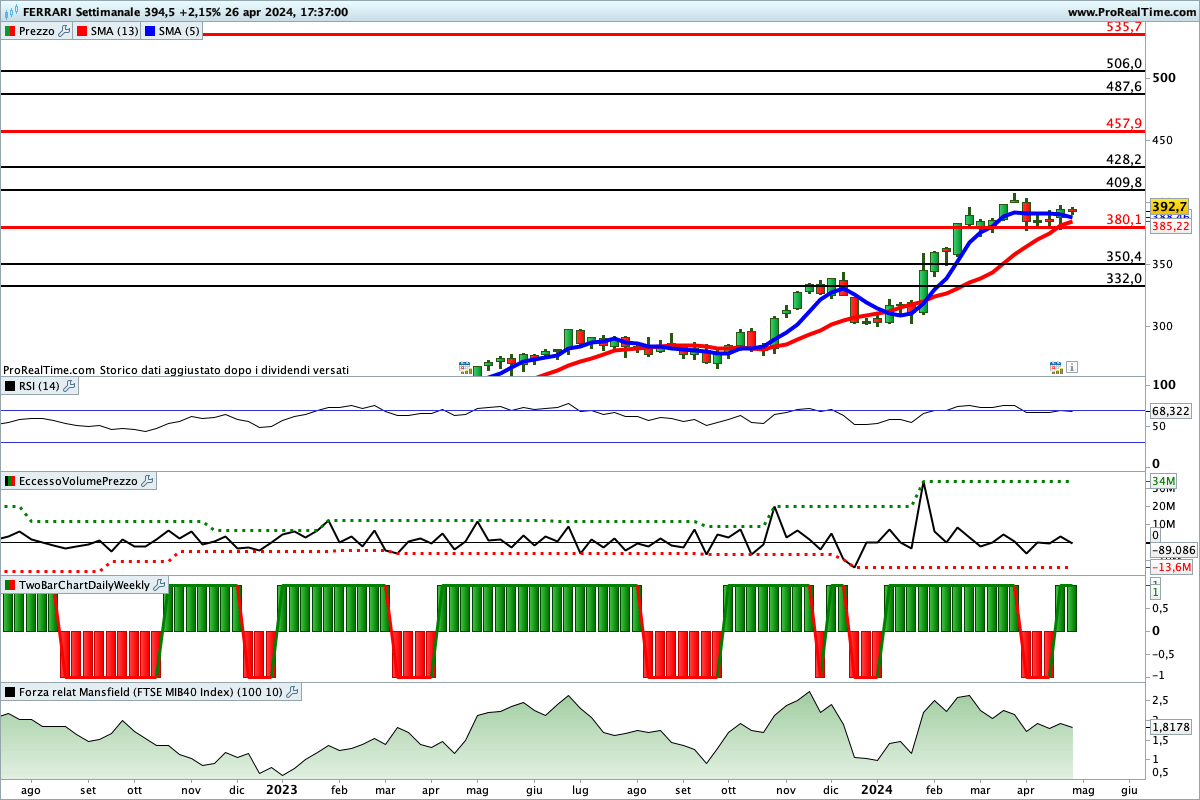

La tendenza in corso è rialzista, ma da dieci settimane si sta muovendo all’interno di uno stretto trading range definito dai livelli 380,1 € e 409,8 €. Solo la rottura di uno di questi due livelli potrebbe favorire una ripresa della direzionalità. In particolare, una continuazione del rialzo potrebbe svilupparsi secondo lo scenario indicato in figura. In caso contrario, dovremmo andare a calcolare i livelli chiave dell’eventuale ribasso.

Lettura consigliata

L’euro si rafforza contro il dollaro, ma la strada per la ripresa duratura è ancora lunga