Dopo 2 settimane consecutive al ribasso sui mercati azionari americani, un evento che non si registrava da aprile, la settimana inizia all’insegna della prudenza con variazioni frazionali dei principali indici azionari americani. Al momento la debolezza delle quotazioni non ha ancora inferto il colpo del KO ai rialzisti, ma bisogna essere molto prudenti.

Cosa sta accadendo sui mercati azionari americani?

Il mercato azionario ha continuato la rotazione iniziata all’inizio del mese, con i titoli a piccola capitalizzazione e i settori ciclici e di valore che hanno sovraperformato i settori tecnologici e di crescita a grande capitalizzazione. Questo cambiamento è stato favorito da diversi fattori chiave. In primo luogo, l’inflazione ha sorpreso al ribasso, con l’indice dei prezzi al consumo che ha mostrato un’inflazione più bassa del previsto per il secondo mese consecutivo. Questo ha aumentato le aspettative di tagli dei tassi da parte della Federal Reserve, con il mercato che prevede tre tagli entro la fine dell’anno.

In secondo luogo, la crescita degli utili si sta ampliando. Durante la stagione degli utili del secondo trimestre, settori come finanza, energia e sanità hanno registrato sorprese positive, più che il settore tecnologico. La crescita degli utili per il quarto trimestre è prevista al di sopra del 16%, con un contributo maggiore da parte dei settori di valore e ciclici.

Infine, una rotazione delle valutazioni è in corso. Il differenziale di valutazione tra i titoli tecnologici a grande capitalizzazione e il resto del mercato era diventato troppo ampio. Ad esempio, il rapporto prezzo/utili a termine dell’indice Nasdaq era circa 35 volte, rispetto a 16,5 volte per l’indice S&P 500 equal-weight. Gli investitori potrebbero quindi cercare investimenti con maggiori possibilità di espansione delle valutazioni, beneficiando anche di tassi d’interesse più bassi.

Tuttavia, il contesto economico statunitense non è nella fase iniziale di espansione, il che solitamente favorisce i settori ciclici e a piccola capitalizzazione. Anche se la crescita economica potrebbe rallentare nei prossimi trimestri, l’inflazione in calo e i tagli dei tassi della Fed potrebbero sostenere il consumo e la crescita, mantenendo intatta la narrazione dell’atterraggio morbido. Inoltre, le grandi aziende tecnologiche continuano a mostrare una solida crescita degli utili e bilanci forti, e potrebbero beneficiare di tassi più bassi e di un miglioramento del consumo. La diversificazione del portafoglio sarà quindi un tema chiave e un approccio di investimento nei mesi a venire.

Le indicazioni dell’analisi grafica

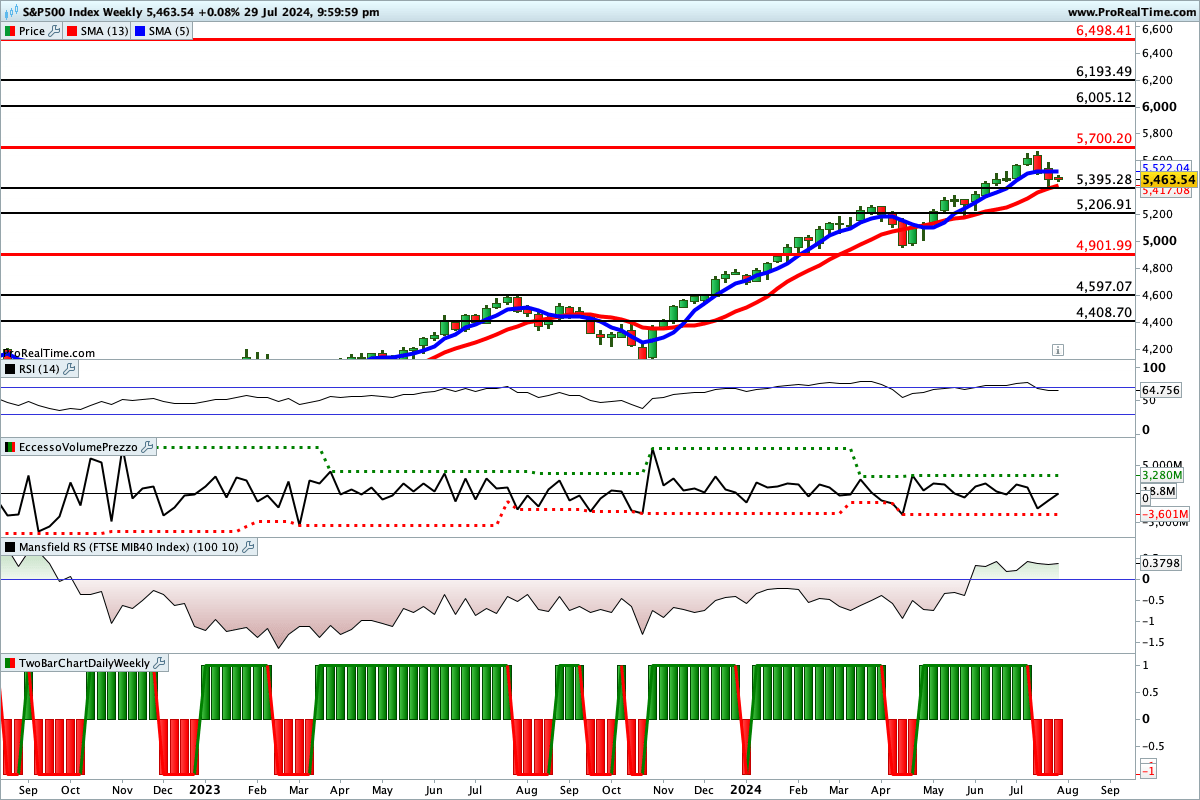

Per il momento non ci sono ancora danni irreparabili alla struttura rialzista che verrebbe confermata nel caso di una chiusura settimanale superiore a 5.700.

Solo una chiusura settimanale inferiore a 4.901,99 potrebbe favorire un’inversione ribassista. Tuttavia, un indizio in tal senso potrebbe arrivare da una chiusura settimanale inferiore a 5.395,28.

Lettura consigliata

Azioni che hanno perso circa il 20% al termine della scorsa settimana