Non solo nel settore bancaria, sul listino principale, le azioni Intesa Sanpaolo e quelle Unicredit si sfidano a chi registra la migliore performance. Allo stato attuale chi preferire tra i due colossi bancari secondo gli analisti e secondo le indicazioni dell’analisi grafica?

Le raccomandazioni degli analisti per Intesa Sanpaolo

Secondo le raccomandazioni negli ultimi tre mesi dei 24 analisti che coprono il titolo Intesa Sanpaolo, il rating medio è Compra con un prezzo obiettivo medio a un anno che esprime una sottovalutazione di poco superiore al 12%.

Qui di seguito alcuni dettagli su una recente analisi di JP Morgan.

Gli analisti di JP Morgan hanno espresso un forte interesse nel settore bancario italiano, con particolare attenzione su Intesa Sanpaolo e Unicredit.

Delphine Lee, analista presso l’ufficio di ricerca dell’istituto statunitense, ha recentemente aumentato il target price per Intesa Sanpaolo da 3,90 a 4 euro. Questo rappresenta un potenziale rialzo del 6% rispetto al prezzo attuale delle azioni, che si aggira intorno ai 3,325 euro. La raccomandazione per il titolo rimane “overweight”.

Inoltre, il 3 maggio Intesa Sanpaolo pubblicherà i risultati del primo trimestre del 2024, e JP Morgan ha aumentato le sue stime di EPS dell’1-4%, riflettendo gli ultimi trend del settore. Gli analisti prevedono anche un miglioramento delle commissioni per la banca torinese.

Le raccomandazioni degli analisti perUnicredit

Per Unicredit la situazione è abbastanza simile. Infatti, secondo le raccomandazioni negli ultimi tre mesi dei 24 analisti che coprono il titolo Unicredit, il rating medio è Compra Adesso con un prezzo obiettivo medio a un anno che esprime una sottovalutazione di poco superiore al 12%.

Qui di seguito il dettaglio di alcune raccomandazioni pubblicate negli ultimi giorni sul titolo Unicredit.

Gli analisti di Jefferies sono ottimisti sul potenziale di crescita del titolo Unicredit, citando un tasso composto medio annuo di crescita dell’EPS fino al 2026 del 7%, insieme a un catalizzatore nell’aggiornamento del piano strategico che potrebbe mantenere l’interesse degli investitori alto. Consigliano l’acquisto del titolo con un target price di 41,6 euro. Anche Goldman Sachs ha alzato il prezzo obiettivo, confermando il giudizio “buy”.

Secondo gli esperti statunitensi, Unicredit dovrebbe mantenere solidi livelli di capitale nel periodo 2023-2025, con un CET1 previsto al di sopra del 15%, e un reddito netto d’interesse relativamente resiliente anche con tassi più bassi. Si prevede che la banca possa distribuire circa 20 miliardi di euro di capitale nel periodo 2021-2024, oltre il suo target di 16 miliardi di ritorno totale sul capitale, corrispondente a oltre il 50% della sua attuale capitalizzazione di mercato.

Inoltre, Unicredit rimane una delle top pick di Mediobanca Research nel settore bancario europeo, con le banche dell’UE in rialzo del 20% circa dall’inizio dell’anno. Il mercato sembra finalmente riconoscere il valore del settore e la generosa remunerazione degli azionisti. Nonostante la recente decisione della BCE, il settore bancario sembra non temere i futuri tagli dei tassi, che sembrano ora più moderati rispetto alle attese precedenti del 2023. Sebbene la BCE non abbia indicato esplicitamente un percorso di riduzione, gli analisti ritengono che potrebbe esserci un taglio dei tassi a partire da giugno.

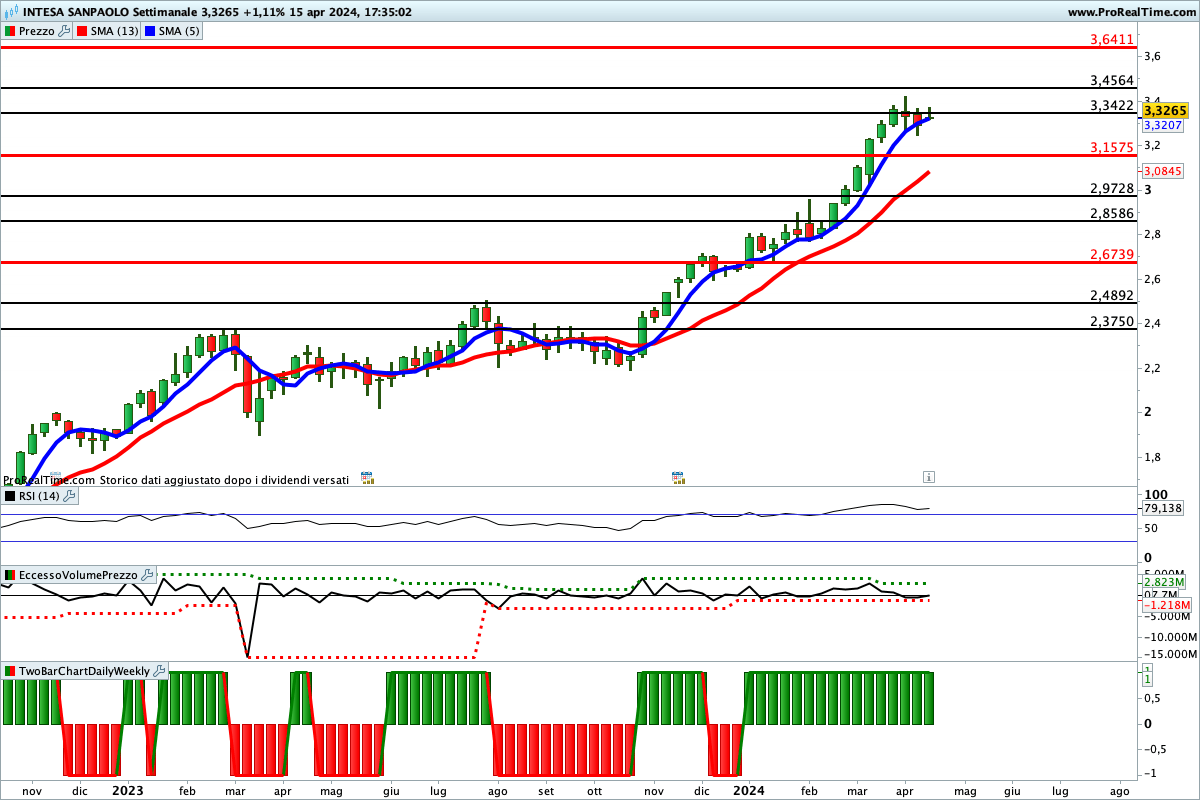

Le indicazioni dell’analisi grafica sul titolo Intesa Sanpaolo

La tendenza in corso è rialzista e potrebbe continuare secondo lo scenario mostrato in figura. Solo una chiusura settimanale inferiore a 3,1575 € potrebbe favorire un’inversione di tendenza.

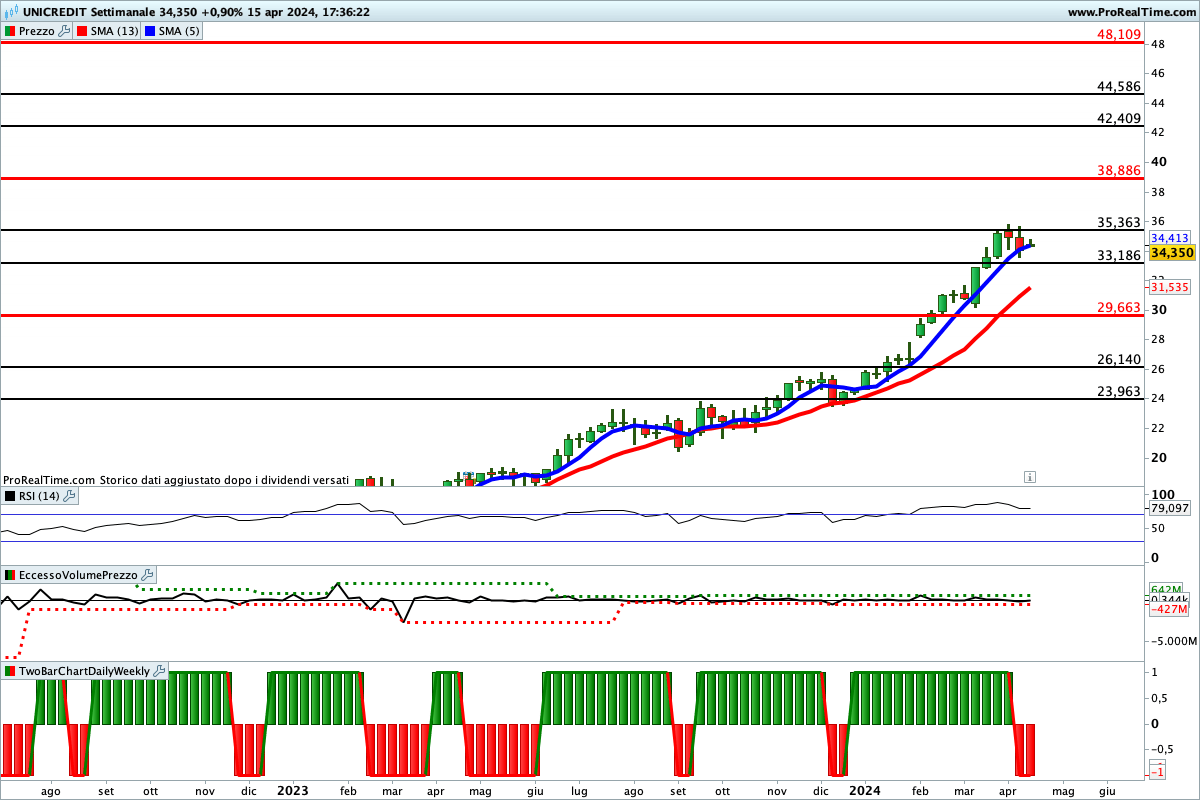

Le indicazioni dell’analisi grafica sul titolo Unicredit

La tendenza in corso è rialzista e potrebbe continuare secondo lo scenario mostrato in figura. Solo una chiusura settimanale inferiore a 29,663 € potrebbe favorire un’inversione di tendenza.

Lettura consigliata